https://www.finmag.cz/finance/266952-kam-sporit-na-duchod-iii-dil-rozlozeni-portfolia

Kam spořit na důchod (III. díl): Rozložení portfolia

Struktura portfolia by se v průběhu spoření a čerpání renty měla postupně měnit. Zpočátku můžeme vše investovat do růstových akcií, postupně bychom část kapitálu měli přesouvat do dividendových akcií, nemovitostí nebo dluhopisů. Jak na to?

V první části pojednání, kam spořit na důchod, jsme rozdělili zlatonosné slepice na tři druhy podle toho, zda snáší vajíčka ve formě úroku, nájemného nebo podílu na zisku (dividendy). Ve druhé části jsme si posvítili na běžné finanční produkty a podívali se, jaká vajíčka snáší. Dnes si ukážeme, jak rozložit portfolio investic v době spoření a ve fázi čerpání renty.

- Kam spořit na důchod (I. díl): Pořiďte si slepici, která snáší zlatá vajíčka

- Kam spořit na důchod (II. díl): Přehled slepic

Už v dřívější analýze Kolik si spořit na důchod jsme spočetli, že na doživotní rentu ve výši 10 000 (třeba v korunách) měsíčně potřebuje třicetiletý člověk spořit minimálně 5000 měsíčně s ročním výnosem dvě procenta nad inflací. Kam tyto prostředky ukládat?

Akumulace kapitálu

Zadání je jasné. V době spoření chceme dlouhodobý výnos minimálně dvě procenta ročně nad inflací. Veškerá vajíčka budeme reinvestovat. Cenové výkyvy nás moc netrápí. Hledáme investice s vyšším dlouhodobým výnosem. Tomu nejlépe odpovídají akcie a nemovitosti. Ceny akcií i nemovitostí na velmi dlouhém horizontu rostou s inflací, zároveň ale přinášejí dividendy, respektive nájemné, tedy dodatečný výnos ve výši 2–4 procenta nad inflaci. Po očištění o náklady na správu tak generují potřebný zisk ve výši zhruba dvě procenta nad inflací.

Jelikož ve fázi spoření nepotřebujeme pravidelná vajíčka, můžeme zpočátku kapitál investovat do akcií růstových firem, tedy firem, které nevyplácejí zisk na dividendách, ale používají ho na rozvoj byznysu. S rozvojem podniku pak roste jeho reálná hodnota: cena akcií tedy roste rychleji než inflace. Takto lze dosáhnout ještě o trochu vyšších výnosů než u dividendových akcií. Nicméně vyšší výnos je, jak už tomu z logiky věci bývá, vykoupen větším rizikem (z dlouhodobého pohledu vyšší krátkodobou volatilitou).

Růstové akcie se tedy vůbec nehodí pro čerpání renty. I ve fázi akumulace kapitálu by jejich podíl měl postupně klesat ve prospěch dividendových akcií nebo nemovitostí, které vykazují větší cenovou stabilitu a pravidelné cashflow. Ovšem zpočátku spoření není vysoká volatilita na škodu, díky pravidelnému měsíčnímu investování se nákupní cena zprůměruje.

Čerpání renty

Ve fázi čerpání renty budeme vajíčka odčerpávat jako rentu. Mnoho lidí však bude muset postupně spotřebovávat i slepice, aby jim renta stačila. Pokud by tomu tak nebylo a vystačili bychom si pouze s vajíčky, pak je rozumnější vlastnit výhradně podíly na firmách a nemovitostech, protože dividendy a nájemné dlouhodobě rostou s inflací, zatímco úrok je konstantní.

Pokud bychom kromě vajíček postupně odprodávali uspořený kapitál, pak je rozumnější část kapitálu držet v dluhopisech, resp. na pevně úročených vkladech. Vždy bychom měli mít v „bezpečí“ (bez výkyvů cen) kapitál alespoň na pět let čerpání, raději na více let. Pak můžeme i při větším poklesu cen na akciových trzích bez problémů čerpat rentu a vyčkat s prodejem akcií na vhodnější dobu.

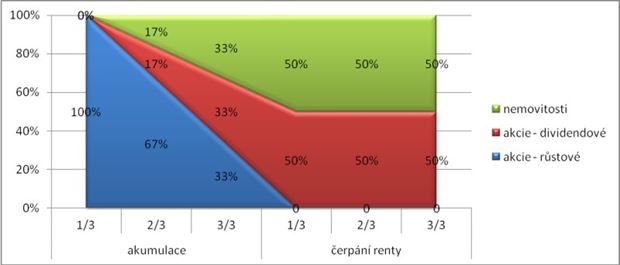

Struktura portfolia pro rentu pouze z výnosů

Zdroj: FINEZ Investment Management

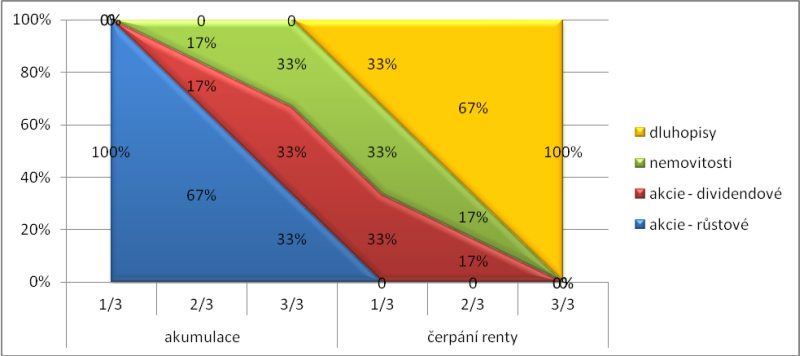

Struktura portfolia v čase

Struktura portfolia by se tedy v průběhu spoření a čerpání renty měla postupně měnit. V první třetině akumulační fáze můžeme vše investovat do růstových akcií, ve druhé třetině už bychom část kapitálu měli přesouvat do dividendových akcií a nemovitostí.

Než začneme čerpat rentu, mělo by už v našem kurníku sedět výhradně slepice, které snášejí vajíčka, tedy z dividendových akcií a nemovitostí. V případě, že rentu čerpáme i prodejem kapitálu, tak by větší část portfolia měly postupně zaujímat pevně úročené vklady (dluhopisy, termínované vklady).

Struktura portfolia pro rentu z výnosů a prodeje kapitálu

Zdroj: FINEZ Investment Management

Komodity prostřednictvím akcií producentů

Někoho možná nyní napadne „A proč v portfoliu nejsou komodity?“ Jak už byla řeč v minulém dílu, komodity jsou v podstatě neplodné slepice. Ropa, pšenice ani zlato nesnášejí žádná vajíčka, nepřinášejí držitelům žádný úrok, ani dividendu ani pronájem. Naopak jejich držitel musí platit za uskladnění. Komodity mají ale jednu výbornou vlastnost, dlouhodobě si udržují reálnou hodnotu, jejich cena roste s inflací, podobně jako je tomu u akcií a nemovitostí.

Komodity nyní zažívají boom, zejména zlato je posledních pět let hlavním trhákem. Akciové trhy zažily velkou bublinu v devadesátých letech. Ceny akcií výrazně předběhly inflaci. Po splasknutí bubliny na přelomu tisíciletí se teprve dnes dostávají ceny akcií do „normálu“, kdy nejsou ani drahé, ani levné. Z akcií se štafeta přenesla na nemovitosti, i zde vývoj předběhl inflaci, ceny kulminovaly v roce 2007 a postupně se dostávají do „normálu“. Nyní drží štafetový kolík některé komodity a svým vývojem vlastně předbíhají inflaci.

Tento trend samozřejmě může ještě řadu let vytrvat. Komodity mohou být v několika následujících letech výnosnější třídou aktiv než akcie a nemovitosti. Navíc najdeme celou řadu komodit, které od léta dost zlevnily, zejména mezi zemědělskými komoditami, takže mohou skýtat zajímavou spekulativní příležitost. Ovšem z dlouhodobého hlediska nemohou být výnosnější než akcie a nemovitosti, protože jsou to neplodné slepice.

A tak se nabízí jiná dlouhodobá alternativa, jak využít komoditního boomu. Rostoucí ceny komodit znamenají pro většinu firem i domácností vyšší náklady. Výjimkou jsou jejich producenti, pro ně naopak rostoucí ceny komodit přináší vyšší ziskovou marži. Vyšší zisk potom mohou rozdělit na dividendách mezi akcionáře. Mezi akciemi v portfoliu na důchod by tedy neměly chybět akcie těžebních firem a producentů zemědělských komodit.

Autor je ředitel FINEZ Investment Management

Nejnovější podcasty