https://www.finmag.cz/finance/266605-sporeni-na-ucet-nam-bohatstvi-neprinese

Spoření na účet nám bohatství nepřinese

Ve skladbě úspor českých domácností zoufale chybí akciový kapitál. Kdyby se česká vláda chystala prodat ČEZ, ani bychom nebyli ochotni si jej koupit. Místo toho bychom se spokojili s jistotou jednoprocentního výnosu na spořicím účtu a nechali bychom zahraniční investory užívat si sedmi- až desetiprocentní zhodnocení jejich kapitálu.

Podobný výsledek, tedy prodej do ciziny, měly i dosavadní velké privatizace – Škodovky, Českého telecomu a bankovní trojice. Výhody dovozu moderních technologií a vyšší efektivity managementu, které se projevily ze začátku, teď pociťujeme na vlastní kůži. Zahraničnímu kapitálu už se u nás nechce investovat, protože trh je relativně nasycený, a společnosti odvádějí stamiliardy ročně na dividendách svým zahraničním matkám.

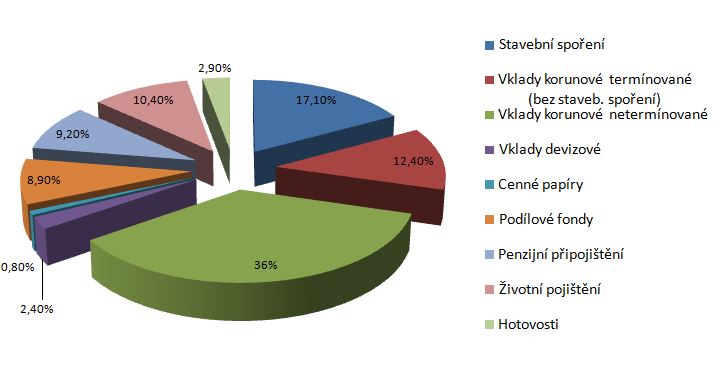

Skladba úspor českých domácností (2011) – celkem 2500 miliard Kč

Graf: peníze.cz, zdroj dat: mpsv.cz

* za akciový kapitál (podíly ve společnostech) lze považovat pouze část podílových fondů, životního pojištění a cenných papírů, což je v součtu okolo 10 % úspor (250 miliard korun). Pro srovnání – tržní kapitalizace ČEZu se pohybuje okolo 400 miliard korun.

České trumfy v zahraničních rukou

Přílišnou opatrností a preferencí vrabce v hrsti v podobě peněz na účtu se mimo jiné v dnešní době ochuzujeme o participaci na relativním úspěchu českých informačních technologií. Z faktu, že 40 procent veškerých počítačových operačních systémů na světě je chráněno antiviry z bývalého Československa, můžeme mít leda dobrý pocit a bít se do prsou. Pokud ale nemáme žádný pořádný fond, který by původním majitelům, zpeněžujícím své podíly, nabídl jednu dvě miliardy za skvěle fungující společnost, veškerý profit z naší pomalu probouzející se znalostní ekonomiky obdrží pár odvážných podnikatelů (klobouk dolů) a zahraniční investoři, kteří dříve nebo později rostoucí společnosti koupí. Česká střední třída, byť zodpovědně spořící, vyjde naprázdno.

Neochota přijmout jakékoliv riziko a špatné vzpomínky na kuponovou privatizaci poškozují zdravé fungování naší ekonomiky. Jedním příkladem za všechny je pražská burza, kde se likvidita blíží bodu nula a kam si žádné mladé společnosti, které by svými investicemi hnaly ekonomiky dopředu, pro peníze nechodí.

Inspirace z Varšavy

Docela jinak je to v Polsku. Zaměstnanci si zde už 13 let přispívají určité procento mzdy do důchodových fondů, které investují především do akcií (podle zákona dokonce musí investovat většinu prostředků v Polsku). Na takovýchto základech může varšavská burza pohodlně růst a Polsko se může chlubit vyspělým finančním systémem, který podporuje nadprůměrnou expanzi jeho ekonomiky. Navíc rozsáhlé privatizace poslední doby končí u domácích investorů, což bude mít v delším období pozitivní vliv jak na bilanci běžného účtu (nižší odliv dividend), tak na vztah obyvatelů k případné vyšší ziskovosti těchto společností.

Bilance investičních výnosů středoevropských ekonomik (2011)

| Čisté výnosy v mld. eur | Čisté výnosy v % HDP |

Česká republika | -10,7 | -7,0 % |

Polsko | -19,2 | -5,0 % |

Slovensko | -2,9 | -4,2 % |

Maďarsko | -6,8 | -6,5 % |

Pokud nechceme být v Evropě chudí příbuzní a nechceme dál posílat do zahraničí celých sedm procent svého HDP na dividendách, nesmíme se bát investovat do akcií – diverzifikované portfolio z konzervativních zahraničních společností hravě porazí i zvýšenou inflaci. Zlepšení finanční gramotnosti a zavedení druhého pilíře v rámci důchodové reformy nám pomůže správně nasměrovat naše úspory.

Nejnovější podcasty