https://www.finmag.cz/finance/299026-akciove-trhy-se-prehrivaji-prijde-pad

Akciové trhy se přehřívají. Přijde pád?

Ceny akcií jsou silně nadhodnocené a maržové obchody na rekordní úrovni. To nemůže dopadnout dobře. Otázka by tedy spíš měla znít: Kdy přijde pád?

„A zase ten Traxler a jeho předpověď, že přijde krach akcií,“ říká si teď asi mnoho čtenářů. Ano, už přes rok opakovaně říkám, že akcie jsou dnes drahé – všeobecně a v USA zejména – a že se blíží další velký propad. Mezitím ceny akcií trhají prakticky každý týden nové rekordy. Někteří kolegové z branže se mi posmívají, že akorát straším lidi. A občas se někde dočtu i něco takového, jako že jsem „studený a bezohledný správce“, který „zabránil sobě a lidem vydělat desítky a stovky procent“.

Ano, je to tak. Zabránil jsem našim klientům vydělat posledních dvacet procent růstu ze zhruba 160procentního nárůstu hodnoty indexu S&P 500 od roku 2009.

A zabránil jsem našim klientům vydělat čtyřicet procent na růstu hodnoty indexu DAX za posledních šest měsíců. Poslední rok a půl totiž s klienty zaujímáme tržně neutrální pozice, abychom zajistili portfolia před případným propadem.

O přehřátí akciových trhů mluvím delší dobu. V říjnu jsem publikoval stručnou analýzu, ze které vyplývá, že akcie v USA jsou fundamentálně drahé, podle mnohých ukazatelů už dražší než v roce 2007. Poměrem k čistým ziskům nebo k účetní hodnotě jsou americké akcie na srovnatelné úrovni s rokem 2007. Poměrem k tržbám už dokonce překonaly i hodnoty z roku 2000.

Růst akcií neodpovídá růstu domácího produktu

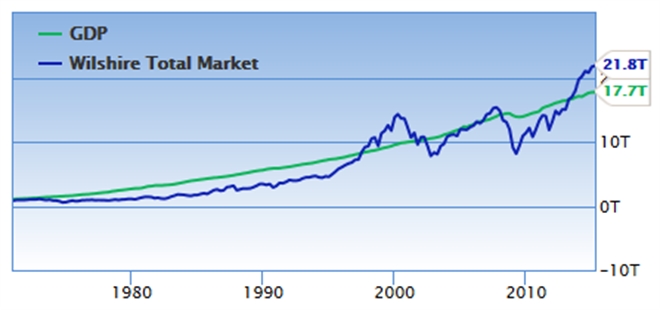

Svůj názor dnes doplním ještě o další dva zajímavé grafy. První znázorňuje tzv. Buffettův indikátor, což není nic jiného než srovnání tržní kapitalizace všech amerických akcií s hrubým domácím produktem USA. Jedná se o vcelku logický dlouhodobý ukazatel ocenění akciového trhu. Na velmi dlouhém horizontu vývoj HDP koresponduje s vývojem cen akcií, vždyť jde o spojené nádoby.

T jako Technická

Mnoho amerických firem má nadnárodní charakter, lepší vypovídací hodnotu než hrubý domácí produkt by tedy měl teoreticky mít spíš hrubý národní produkt. Nicméně ten je zhruba 17,9 bilionu dolarů a dlouhodobě se od HDP liší plus minus o procento, srovnání tedy vychází obdobně.

Na obrázku níž můžeme vidět, že celková tržní hodnota všech amerických akcií je aktuálně nějakých 21,8 bilionu dolarů, což je zhruba o 23 procent víc než hrubý domácí produkt Spojených států amerických (17,7 bilionu dolarů). Vyšší nadhodnocení měly akcie ve Spojených státech v historii pouze v roce 2000, když vrcholila internetová bublina.

Historický vývoj HDP USA a tržní kapitalizace amerických akcií

Zdroj: www.gurufocus.com

Maržové obchody na rekordní úrovni

Varovný signál, že se akciový trh v USA přehřívá, vydává i následující obrázek. Maržové obchodování dosahuje historického rekordu. Celková bilance maržových účtů poukazuje na přehnaný optimismus investorů, podobně jako tomu bylo v letech 2000 a 2007. Zároveň je třeba si uvědomit, že maržové obchody fungují jako akcelerátor propadu. Při výraznějším poklesu cen akcií dochází k automatickému uzavírání maržových obchodů, což pak ještě více umocňuje propad. Do takto rozjetého vlaku pak naskočí short spekulace ze strany hedgeových fondů a vlak už se nedá zastavit.

S rostoucími cenami dosahuje i zadlužení investorů historických rekordů

Zdroj: www.dshort.com

Jan Traxler

Odborník na akcie, zakladatel a ředitel společnosti FINEZ Investment Management, poskytující privátní investiční poradenství.

Publikuje pravidelně v deníku E15, v měsíčníku Finanční řízení & controlling v praxi, na portálech Investujeme.cz, Finmag.cz, Peníze.cz a příležitostně v dalších médiích.

Stojíme před propadem?

Já neříkám, že hned zítra začnou ceny akcií padat dolů. Ani si netroufám odhadovat, kam až by mohla klesnout hodnota indexu S&P 500, pokud bychom se v dohledné době rozsáhlejšího propadu cen akcií dočkali. Pouze s vytrvalostí vyhladovělého medvěda již druhým rokem varuji, že se akciové trhy silně přehřívají. Třeba se budou přehřívat ještě další rok nebo dva. Možná se díky uvolněné měnové politice centrálních bank a pod tíhou miliard eur a jenů, které se nyní v rámci penzijních fondů přesouvají z dluhopisů do akcií, dočkáme další velké akciové bubliny a hodnota indexu S&P 500 v následujících dvou letech stoupne až na 3000 bodů. Kdo ví.

Nicméně bylo by pošetilé přehlížet různé varovné signály. Riziko propadu roste. Nepovažuji za moudré snažit se dnes za každou cenu ještě chytit nějaké to procento potenciálního růstu cen akcií. Proto budu raději nadále bezohledný správce, který zabrání lidem vydělat desítky procent – ale také jim zabrání desítky procent prodělat.

STÁT SE O VÁS NEPOSTARÁ. MY ANO…

Čím dříve začnete spořit na stáří, tím lépe se budete mít.

V Ušetři.peníze.cz dokážeme mnohem víc. Přesvědčte se sami.

Původně jsem měl rozepsaný článek o Warrenu Buffettovi a jeho investicích (dostaneme se k němu někdy příště). Ale pak jsem si řekl, že to počká, že raději znovu postraším lidi. Právě totiž začíná výsledková sezóna za první čtvrtletí 2015. Ve čtvrtém čtvrtletí vykázala pětistovka největších amerických akciových společností z indexu S&P 500 po delší době pokles zisků, a to vůči předchozímu čtvrtletí o citelných 17 procent. Analytikové poslední dobou vytrvale snižují odhady zisků. Pro první čtvrtletí se v tuto chvíli sice počítá s mezikvartálním růstem zisků o osm procent, ve srovnání s rokem 2014 jde ale o pokles o jedno procento.

Pokud by navíc reportované výsledky zaostaly za očekáváním, může se poměrně rychle rozjet vlak směrem na jih – a směr jih jak asi víte znamená v investorské hantýrce pokles. Pokud výsledky naopak pozitivně překvapí, můžeme se ještě dočkat nových rekordů... a v létě pak budu pravděpodobně znovu volat, že se trh nezdravě přehřívá. To je bohužel vedlejší důsledek uvolněné měnové politiky centrálních bank. Zcela jistě stojíme před propadem, jen nikdo neví, kdy k němu dojde a z jaké výšky budou trhy nakonec padat. Každopádně bylo by dobré, abyste na takový scénář byli připraveni.

Související témata

Nejnovější podcasty